【PR】本ページにはプロモーションが含まれています

子どもが成長するにつれ、気になってくるのが「教育費」

「いったいいくらかかるの?」

「どうやって貯めたらいいの?」

そんな不安を抱える方はとても多いです。

特に、共働きでも子どもが2人以上いると、日々の生活費でいっぱいいっぱい。

我が家の年収で本当に貯められるのかしら…?

と感じる方も多いのではないでしょうか。

でも、ご安心ください!

教育費は、あなたの収入に合った方法で「コツコツ備える」ことが何よりも大切です。

本記事では、年収別に「無理なく続けられる教育費の貯め方」をご紹介します。

最後には、我が家でも活用したファイナンシャルプランナー(FP)の無料相談サービスもご紹介しますので、ぜひ最後までお読みください。

クリックできる目次

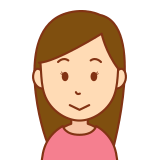

教育費はどれくらいかかる?ざっくり目安を把握

まずは「ゴール」を知ることから始めましょう。

文部科学省のデータなどを基に、子ども一人あたりにかかる教育費の平均額は以下のとおりです。

| 教育段階 | 公立 | 私立 |

| 幼稚園(3年) | 約70万円 | 約160万円 |

| 小学校(6年) | 約200万円 | 約960万円 |

| 中学校(3年) | 約150万円 | 約420万円 |

| 高校(3年) | 約140万円 | 約300万円 |

| 大学(4年) | 約500万円(国公立) | 約700万~1000万円(私立文系~理系) |

たとえばオール公立+大学だけ私立理系のケースでも、1人あたり1000万円以上かかることも

子どもが2人いる家庭では、2000万円超の出費になる可能性もあります。

とはいえ、「合計でいくら」と一気に考えると途方に暮れてしまうので

「いつ、どれくらい必要になるのか」

を時期ごとに分解して考えることが大切です。

【高校の授業料について】就学支援金制度で“実質無償”になるケースも

「高校っていくらかかるの?」と心配になりますが、実は公立高校なら授業料は“ほぼ無料”になる家庭も多いんです。

これは国が実施している【高等学校等就学支援金制度】によるもので、世帯年収がおおむね910万円未満であれば、授業料(月額9,900円、年間約11万8,800円)が全額支給され、実質無償化されます。

さらに、私立高校でも同じ制度が使えるほか、自治体ごとの追加補助もあり東京都や大阪府では私立でも実質無償となるケースも。

✅ 就学支援金の対象になる家庭とは?

・目安として、世帯年収910万円未満

・正確には「保護者全員の住民税所得割額」で判断される

・子どもが通う高校が制度の対象校であること(※公立は原則対象)

📌 注意点もチェック!

・この制度は全国で適用される仕組みですが、あくまで「授業料」のみが対象

・制服代や教材費、修学旅行などの“その他の費用”は別途かかります

・私立高校については、自治体の補助内容によって負担額が変わるため、各地域の教育委員会などで事前に確認しておくと安心です

授業料が無料でも、毎月1~2万円の教育費は想定しておくのが現実的です

【年収300万円台】最低限の教育費を確保するコツ

では、まず年収300万円台のご家庭向けのアドバイスです。

この層では、日々の生活費だけでギリギリという方も多く、貯蓄に回す余裕があまりないかもしれません。

それでも大丈夫です!

ポイントは「児童手当」と「少額でも積み立てる習慣」をうまく活用することです。

▶ 児童手当を“そのまま貯金”するだけで約200万円

児童手当は、子ども1人あたり

・0歳〜3歳未満:月1万5,000円

・3歳〜中学生まで:月1万円

として支給されます(所得制限あり)。

この児童手当を手をつけずに貯めるだけでも

約200万円以上になる可能性があります

まずは早急に「児童手当専用口座」を作り、自動的に積み立てる仕組みにしておきましょう。

▶ 学資保険の検討もアリ

「貯金が苦手」

「気がつくと使ってしまう」

そんなあなたには学資保険がおススメです

月々1万円以内でコツコツ積み立てながら、満期時に大きな金額が戻ってくる仕組みなので、「貯める自信がない」方には有効です。

ただし、途中解約に弱いなどデメリットもあるため保険を選ぶときはプロのアドバイスをもらうのが安心です(後述します)。

▶ 支出の見直しも重要

収入をUPさせるより、支出をDOWNさせる方が簡単なのはご存じですか

特に見直すべきは固定費です

固定費の中でも、通信費・保険料・サブスクなどは見直しやすいポイント。

わが家も実際に、FP相談を通じて保険を見直し、月々9,500円の節約に成功しました。

この浮いたお金をそのまま教育費積立に回しています。

【年収500万円台】家計バランスを取りながら備える方法

次に、年収500万円台のご家庭です。

この層は、毎月数万円単位で貯蓄に回せる家庭も増えてきますが、油断は禁物

住宅ローン・車・保険・老後の準備など、支出も大きくなるため、「教育費専用の仕組み」を作っておくことが重要です。

▶ 教育費専用口座を持とう

たとえば月1.5万円〜2万円ずつ、教育費専用口座に自動送金する設定にしておくと、年間18万円〜24万円、10年で180万〜240万円を自然に貯めることができます。

NISAや積立投資も選択肢にはなりますが、値動きリスクもゼロではありません

大学入学時期が近い場合は「元本確保型」の貯蓄を中心に考えた方が安全です。

▶ 中学・高校での出費を見越して

「教育費の山場は大学」と思いがちですが

じつは中学〜高校での塾・習い事費が一番かかるケースも多いです

特に中学受験・高校受験を予定している場合は、小4〜中3までで月数万円の出費がある家庭も少なくありません。

「将来のことはよくわからない」

と感じるかもしれませんがFPに相談すればシミュレーションしてもらえます。

「うちの年収で、中学受験は可能?」といった相談もOKなので、早めの行動がおすすめです。

【年収700万円以上】ゆとりを活かして「攻めの貯蓄」を

年収700万円以上になると、比較的ゆとりある生活ができるご家庭も増えてきます。

その一方で、住宅ローンの金額が高かったり、教育の選択肢(私立校・留学など)が広がるため、支出も大きくなりがちです。

この層では、貯め方の“質”を上げていくことが大切になります

▶ 投資を組み合わせて教育費を「育てる」

将来の教育費をただ銀行に預けるだけでは、インフレなどの影響で目減りする可能性も。

そこでおすすめなのが「つみたてNISA」などの長期分散投資です

たとえば、月2万円を15年積み立てると、利回り3%の場合で約430万円に成長します。

もちろん元本保証ではないため、投資に回す金額は全体の一部(たとえば半分まで)にとどめ

残りは定期預金や学資保険などの安定型で備えると安心です

▶ 留学や私立校も現実的に

もし「私立中高一貫」「海外留学」「理系私立大学」などを視野に入れているのなら

早めのプランニングが欠かせません

わが家では、FP相談を通じて「将来どんな選択肢があるのか」を整理。

今後10年の貯蓄計画を立てました

ゆとりがあるからこそ「目の前の支出でお金が出ていきがち」になるので、計画的に“先取り貯蓄”を仕組みにしておくのがカギです。

年収に関係なく、すべての家庭に共通するポイント

ここまで年収別に貯め方のコツをご紹介してきましたが、じつはどの家庭にも共通する大切な考え方があります。

▶ 教育費は「いつ・いくら必要か」を把握するのが最優先

ただ「貯める」だけでは「必要なタイミングで足りない…」という失敗も。

教育費は、「時期別」に分けて必要となる額を逆算しておくことが大切です。

・小学校:学用品や習い事

・中学〜高校:塾や受験対策

・大学:入学金・授業料・仕送り etc.

このように、タイミングごとにお金の山場があります。

その山を乗り越えるためには「今の家計にどれだけ回せるか」を知る必要があります。

▶ 家計の全体像を“見える化”しよう

教育費だけでなく、人生にはさまざまな出費があります。

住宅費・老後資金・レジャー費など

教育費だけに偏ると、将来どこかで家計が崩れる可能性もあります。

FPとの相談では、ライフプラン全体を見渡した上で、教育費の貯め方をアドバイスしてもらえます。

わが家も実際に相談して「これならやっていける!」という安心感を得ることができました

わが家がFPに相談してよかった理由

正直に言えば、最初は「無料相談ってどうせ営業でしょ?」と警戒していました(笑)

でも、実際に受けてみると…

・保険料を月に約10,000円削減

・教育費の必要額が時期ごとに明確になった

・節約だけじゃなく「将来の安心」まで見えた

と、大きなメリットがありました。

特に保険を見直したことが大きく、無理せず毎月1万円以上を教育費用に回せるようになりました

FPによって得意分野や提案内容も異なるので、複数のFPに相談できる無料サービスを使って比較してみるのもおすすめです。

年収に合った教育費プランで安心の子育てを

教育費は「これが正解!」という絶対的な答えはありません。

でも自分の年収・ライフスタイルに合った“無理のないプラン”は必ずあります。

・年収300万円台でも、児童手当や少額積立でしっかり備えられる

・年収500万円台は、生活と教育費のバランスが重要

・年収700万円以上は、「投資」や「選択肢の広がり」に備える

そして何より大切なのは

実際にわが家もFP相談を通じて「このままやっていけば大丈夫」という安心を手に入れることができました

もし、少しでも教育費に不安を感じているなら無料でプロに相談できるサービスを、一度体験してみてください。

コメント